破産手続は、「法律のるつぼ」と言われるほど、様々な法律が関わってきます。

弁護士に依頼しなければ解決は難しいと思いますが、まずは、破産手続のイメージをつかんでおくことが大切です。

はじめに動画で確認しておきましょう。

【動画解説】会社(法人)の破産手続きの流れを徹底解説

社長が必死に会社を経営しても、債務超過に陥って資金繰りがまわらなくなり、倒産に至ることがあります。

再生可能な場合には、民事再生や会社更生を申し立てることを検討しますが、再生が難しい場合には、破産手続きに入っていくことになります。

しかし、会社の破産を2回以上経験する社長は稀ですので、会社の破産手続きがどのようになっているのか、わからない人が多いでしょう。

そこで、ここでは、社長が知っておくべき会社の破産手続きの流れについて、弁護士が専門的観点から、包括的かつ網羅的に説明していきます。

目次

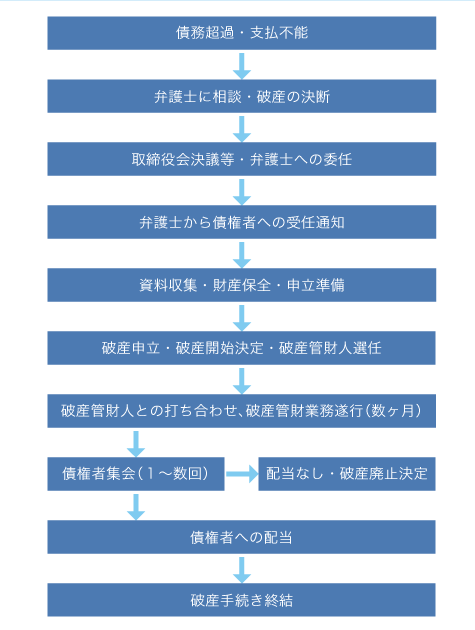

まずは、会社が破産するときの手続きの流れをご説明したいと思います。

法的な倒産手続には、

☑破産

☑特別清算

☑民事再生

☑会社更生

☑特定調停

などがあります。

このうち、破産と特別清算が、清算型倒産手続、民事再生、会社更生、特定調停などが再建型倒産手続などと言われることがあります。

つまり、破産手続は、会社の債権債務関係を清算していく手続ということになります。

事業を継続中に、債務超過が疑われ、または、支払不能に陥る可能性を感じたら、できる限り速やかに弁護士に相談するようにします。

弁護士に相談をして、破産手続きを進めていくことに決めたら、取締役会設置会社の場合には、取締役会決議等の必要な手続きを行うことになります。

なお、仮に取締役会で否決されたとしても、取締役は、破産手続開始の申立てを行うことができます。

その上で、弁護士と委任契約書を締結するとともに委任状を交付して、以降は弁護士が会社の代理人として行動することになります。

弁護士は、破産手続きを受任すると、債権者に対して「受任通知」を送付することが多いです。受任通知を送ると、債権者は、それ以降、会社に連絡をせず、弁護士に連絡をすることになりますので、社長としては、かなり精神的に楽になると思います。

また、弁護士に受任すると、財産を保全しなければなりませんので、それ以降は、不公平な弁済や財産流出が禁止されます。

中には、取引で大変お世話になった債権者がいて、その債権者にだけは迷惑をかけたくない、ということもあるでしょう。

しかし、「●●さんには、優先的に払いたい」というような弁済が許されない、ということです。

その後、弁護士から必要な資料を指示されて、資料を収集し、破産手続きの準備を進めていきます。

会社の全ての資産・負債を整理することになりますので、多くの資料を収集することが必要となります。

準備が整うと、裁判所に対して、破産手続き開始の申立を行います。

中小企業の場合には、代表者が金融機関等からの借入金の連帯保証をしていることが多いので、社長も一緒に破産申立をすることが多いです。

裁判所に対して破産申立をし、破産開始する要件が整っている場合には、破産開始決定が出され、あわせて「破産管財人」が選任されます。

破産管財人は、会社とは利害関係のない弁護士が選任されることになります。

破産管財人が選任されると、社長・代理人弁護士と破産管財人とで打ち合わせ、それ以降、破産管財人が会社資産を換金する業務や債権者の債権を確定する業務を進めていくことになります。

そして、数ヶ月すると、第一回債権者集会が開かれ、そこでだいたいの手続きを終えるか、あるいは、換価手続きに時間がかかる場合には、何回か債権者集会が開かれることになります。

不動産や在庫商品などがあり、売却に時間がかかる場合や、売掛金などの回収で裁判を起こさないといけないような場合には、第一回債権者集会で終わることは難しくなるでしょう。

破産管財人において、債権調査及び財産の換価手続きを終了すると、債権者に配当します。

配当がないような場合には、破産手続きを廃止して、手続きを終了します。

債権者に配当した後で、破産手続き終結となります。

動画で解説しています。

【動画解説】会社(法人)破産のメリット・デメリット

(1)取り立てが止まる

会社の経営が行き詰まってくると、金融機関に対する支払や取引先に対する支払が遅れてくることがあります。

そうすると、当然債権者は支払の催促をしてきます。はじめは電話やメール、文書で催促をされますが、そのうちに、直接訪問をされることもあります。

中には、頻繁に訪問してくる債権者もおり、その対応に1日中負われてしまう、ということもあり得ます。

しかし、弁護士に委任したり、会社の破産を申し立てると、そのような取り立ては止まることになります。これは、会社破産の大きなメリットです。

精神的には、かなり楽になることでしょう。

(2)再スタートを切ることができる

会社を破産させる、ということは、会社の法人格を消滅させてしまう、ということです。

ということは、全てをゼロにして、その時点から再スタートを切ることができる、ということです。

会社の経営はこりごりだ、ということであれば、どこかに就職すればいいし、再起を図りたい、ということであれば、個人事業や新会社設立により、事業を開始することもできます。

破産というとネガティブなイメージがあると思いますが、考え方を変えると、第二の人生のスタート、と捉えることもできるでしょう。

(3)資金繰りから解放される

会社の経営が行き詰まってくると、資金繰りが大変になってきます。

経営者は、資金ショートを起こさないよう、1日中資金繰りのことを考えなければならなくなります。

これが最も辛いことで、夜眠れなくなる経営者も多いです。私たちが破産申立をした会社の経営者で相談に来る前に血便が出た、という方もいるほど、精神的に辛い、ということだと思います。

破産を決断し、弁護士に委任してしまうと、その後は支払をストップしますので、資金繰りのことを考える必要がなくなります。

この、資金繰りから解放される、ということは、破産の大きなメリットと言えるでしょう。

(1)収入を失う

会社を破産させる、ということは、会社の法人格を消滅させる、ということです。

会社を経営していれば、役員として役員報酬を得て生活をしていたと思いますが、破産申立をすると、それ以降は、役員報酬を得ることができず、他に収入を得る道がなければ、収入を失ってしまいます。

したがって、その後は、就職をして給与収入を得るか、再スタートをして事業収入を得るか、など、収入を得る方法を考えなければならなくなります。

これが、会社破産のデメリットの一つです。

(2)個人資産を失う

中小企業では、多くの場合に、代表者が会社の債務を連帯保証していると思います。

金融機関からの融資、リース契約、不動産の賃貸借契約等では、代表者に連帯保証を求めるケースが多いでしょう。

会社が破産すると、それらの債権者は会社から弁済を得ることができなくなりますので、連帯保証人である代表者に対し、請求をしてくることになります。

その結果、代表者は、個人資産で弁済をしなければならず、その分個人資産を失うことになります。

特に、銀行からの借入金は多額ののぼるケースが多く、個人資産を全てを失っても全額弁済できず、代表者も会社と同時に自己破産しなければならないケースも多いです。

これも会社破産のデメリットと言えるでしょう。

(3)信用を失う

会社を経営している時には、それ自体が経営者の信用につながります。

銀行も返済してもらえると思わなければ融資をしてくれません。

しかし、会社を破産させる、となると、それまでに築き上げた信用を失ってしまいます。

その後は、事業を再スタートしても、なかなか融資を得ることができなくなるでしょう。

これは、会社破産のデメリットです。

(4)家族が心配する

会社を破産させる、と家族に告げると、家族は大変心配します。

その後の生活に不安を抱くためです。

経営者としては、いかに家族を安心させるか、にも努力をしなければならなくなります。

いち早く収入の道を得て、家族を安心させることが大切です。

【動画解説】会社の破産を弁護士に相談した方がいい5つの理由

事業を継続中に、債務超過が疑われ、または、支払不能に陥る可能性が感じたら、できる限り速やかに弁護士に相談するようにしましょう。

破産を決意する前に相談することが大切です。

なぜなら、法的手続きには、会社を清算させる破産や清算手続きの他にも、会社を再生させる民事再生手続きその他の手続きもあるためです。

また、どのような手続きを選択するにも、それなりの費用がかかります。

破産だからといって、資金が全くなくなってしまった段階で弁護士に相談しても、費用が不足して破産手続きすらできない、ということもあります。

そうなると、事実上の倒産です。

ある程度、手元資金に余裕がある段階で弁護士に相談するようにしましょう。

また、弁護士に相談する際には、資料がなければ弁護士としても正しい判断ができません。

最低でも過去3年分の確定申告書写し(勘定科目内訳含む)を持参するようにしましょう。

可能であれば、以下の書類もあると、助かります。

【参考記事】会社の破産を弁護士に相談したほうがよい5つの理由

【動画解説】会社破産の弁護士相談に必要な資料(経営者向け)

会社の破産手続きを進めていくためには、会社の状況を裁判所や破産管財人が正確に把握することが必要になりますので、様々な資料を揃えることが要求されます。

全てではありませんが、代表的な資料としては、以下のような資料が必要です。

□破産申立についての議事録又は取締役の同意書原本

□債権者一覧表

※金融機関・取引先・労働債権・税金に分類し、それぞれ債権者名・同住所・連絡先・債権額を記載する

□債務者一覧表

※売掛債権・それ以外の債権というように分類し、それぞれ債務者名・同住所・連絡先・債務額を記載する

□代表者の陳述書

(1)業務内容、倒産に至る経緯

(2)資産・負債の概要、整理・清算の概要、事業用施設の処理状況、在庫等資産の処分状況、帳簿・代表者印の保管状況

(3)従業員の状況、労働組合の有無、解雇の有無、給与・解雇予告手当・退職金の支払い状況

(4)係属訴訟の事件番号、事件名、当事者名、裁判所(係属部)、経過・見込

(5)代表者の破産申立予定の有無

□清算財産目録

□貸借対照表・損益計算書(直近2期分)

□清算貸借対照表(破産申立日現在)

□税金申告書控(直近2期分)

□賃貸借契約書

□不動産物件目録

□不動産登記簿謄本(3ヶ月以内のもの)

□評価証明書

□処分済み不動産の登記簿謄本(売却、競売、財産分与)

□預貯金通帳(申立前2年分)

□有価証券

□会員権証書

□生命保険証書、解約返戻金計算書

□自動車登録証明書

□自動車査定書

□訴訟関係書類、差押・仮差押決定正本

□給与規定、退職金規定

□定款

□各事業所の責任者一覧(名前、携帯電話番号)

□各事業所の在庫、車の位置、鍵一式

□各事業所のリース設置状況一覧

□リース契約書一式

また、財産保全のため、以下の資料については、弁護士が預かり保管することになります。

□代表者印・銀行印

□会社の預金通帳

□手形・小切手帳

□受取手形

□不動産の権利証等

□証券類

以上のような各種資料を収集しながら、破産手続きの準備を進めていくことになります。

破産手続きの準備は、時間がかかると、資産が流出したり、資産が劣化したりする可能性があるので、一気に進めていく必要があります。

また、従業員や取引先に破産をすることがわかってしまうと、混乱し、商品の持ち出しなどが発生する場合もありますので、水面下で進めていくことが多いです。この点も弁護士に相談しながら進めていくようにしましょう。

ここでは、会社の破産手続きがどのように進んでいくかについてご説明します。

裁判所から破産開始決定が出ると、破産管財人が選任されます。

破産管財人は、破産した会社の財産について管理する権限を持ち、換価業務を進めていきます。また、債権者の債権を調査し、最終的に換価できた財産を債権の優先権に応じ、また、債権額に応じて配当を行っていくことになります。

会社と代表者個人が同時に破産した場合には、同じ破産管財人が選任されることが多いです。

破産管財人が選任されると、すぐに会社代表者、会社代理人弁護士からの聞き取り調査が行われます。また、代理人弁護士から破産管財人に対して資料の引渡等がなされます。

その後は、破産管財人の主導により、管財業務が進められていきますので、会社社長と会社代理人弁護士は、破産管財人の業務に協力することになります。

債権調査は、債権者から債権届出書を提出させ、それについて破産管財人が債権の認否をすることになります。破産管財人の債権認否に対しては異議が出されることもあり、最終的には裁判所により、債権の存否が決せられることになります。

破産会社が売掛金を有しているにもかかわらず、取引先が支払わないような時は、破産管財人は、売掛金を回収するための裁判等を起こして債権回収をしていきます。

その間、数ヶ月毎に債権者集会が開かれ、破産管財人の業務の状況に関して報告がされます。1度で終わる場合もありますし、換価業務等が継続している場合には、再度数ヶ月後の債権者集会が開かれることになります。

そのようにして、債権を確定させ、かつ、全ての財産の換価が終了したら、配当手続きに入っていくことになります。

また、財産がない場合には、債権者に対して配当ができないので、破産廃止決定がなされ、手続きが終わることもあります。

破産管財人により債権者に対して配当がなされると、破産手続きは終結することになります。

では、会社の破産手続きは、どの程度の期間がかかるでしょうか。

裁判所に破産申立をすると、特に問題がない事案であれば、数日中に破産開始決定が出されることが多いです。

その後破産管財人が選任されて、破産管財業務が始まるわけですが、会社の破産手続きがどの程度の期間がかかるかは、この破産管財業務がいつ終わるのか、によってきます。

ということは、破産管財人の業務が長期間かかるような事案であれば、それだけ長くかかる、ということです。

反対に、ほとんど破産管財人の業務がないような場合だったり、時間がかからないような業務の場合は、早く終わります。

そのような場合には、第一回債権者集会で廃止決定がなされるか、配当手続きに入っていきますので、3~4ヶ月くらいで終わることもあります。

破産会社が不動産を所有しているような場合には、破産管財人がその不動産を売却しますので、買主が出現しなかったり、抵当権者である銀行などとの価格の折り合いがつかなかったり、という場合には、それだけ時間がかかります。

また、破産会社が売掛金等の債権を持っている場合に、債務者が支払をしない場合には、破産管財人が訴訟を起こして回収していきます。

債権の存在や内容に争いがある場合には、その訴訟が1年~2年かかることもありますので、それが終わらないと、破産手続きも終わらない、ということになります。

したがって、会社の破産手続きがどのくらいの期間がかかるのか、については、破産管財人の業務の内容による、ということになり、数ヶ月で終わる場合もあり、数年かかる場合もある、ということになります。

破産申立の時点で、だいたいの予想ができる場合もあるのですが、予想外の事態が生じる場合もあるので、正確に予測することはできません。

会社の破産手続きが終わると、会社の法人格は消滅します。

全ての債権を払えなかったとしても、それで破産手続きは終わりです。

配当を受けられなかった債権者は、債権を貸倒損失として損金処理等をすることになります。

租税債務も消滅しますが、第二次納税義務や連帯納税義務がある場合には、第二次納税義務者等の租税債務は残ることになります。

ちなみに、株式会社東京商工リサーチによると、年間の企業倒産件数は、次のようになっています。

この統計資料を見ると、毎年ほぼ8万社~9万社が倒産していることがわかります。

【出典】株式会社東京商工リサーチホームページ

https://www.tsr-net.co.jp/news/status/

なお、負債総額が1,000万円以上の企業の倒産件数については、株式会社帝国データバンクの調査資料でも確認することができます。

【帝国データバンクホームページ】

http://www.tdb.co.jp/tosan/syukei/index.html

【動画解説】会社が破産したら、経営者(社長)はどうなるのか?

では、会社が破産した場合、代表者である社長は、どうなるのでしょうか。

まず、会社の負債を社長が負担するのかどうかについて説明します。

債権者としては、会社が債務を支払えないのであれば、社長が代わりに払うべきだ、と考えるのももっともだと思います。

しかし、会社と代表者は、法人格が別々ですので、当然には会社の債務を社長が負担することはありません。

これは、租税債務についても同様です。

ただ、中小企業の場合には、銀行等の金融機関から会社が融資を受ける場合に、代表者が連帯保証を求められるのが通常なので、そのような場合には、社長は連帯保証人として、貸金債務を返済する義務を負担することになります。

また、金融機関以外でも、事務所や工場等の賃貸借契約、リースなどについても代表者が連帯保証しているのが通常です。

取引先については、代表者が連帯保証をしないのが通常ですが、買掛金の支払いが滞ってきたような場合に、代表者の連帯保証を条件として取引を継続する、というようなことを求められることがあり、連帯保証した場合には、社長も責任を負うことになります。

以上のような場合には、代表者個人も自己破産をすることが多いです。

次に、支払の見込みがないにもかかわらず商品を仕入れるというような、債権者に対して損害賠償を負う場合にも、支払義務が発生することになります。

さらに、会社の財産を個人に移しているような場合には、会社が破産した後に破産管財人から否認権の行使として、移した財産を取り戻される場合もあります。

社長が会社の連帯保証をし、または、損害賠償等の債務を負担している場合に、社長の資産をもって債務を完済できない場合には、社長も民事再生や自己破産等をする場合もあります。

会社と同時に社長の破産を申し立て、同時に破産開始決定が出た場合には、会社と社長には、同じ破産管財人が選任されることが多いです。

なお、社長が破産せざるを得なくなった場合に、社長の家族の責任はどうなるか、という点も不安だと思いますが、社長とその家族は法人格が別々なので、家族に責任が及ぶことは原則としてない、ということになります。

ただし、この場合も社長の自宅を破産直前に妻に所有権移転をしているなどの行為をしていると、やはり破産管財人から否認権の行使をされる可能性があります。

【参考記事】会社が破産すると、経営者(社長)はどうなるのか?

会社の破産手続きに関しては、手続きが進行している途中であっても、社長は他の会社等で働くのは自由です。

社長は破産管財人からの聞き取りに対応し、手続きに協力しなければなりません。

個人破産をした場合でも働くことは可能です。

しかし、破産手続き中は、警備員や生命保険の募集人などの他人の財産を管理する仕事や,弁護士などの士業,宅地建物取引管理者,旅行業務取扱主任者、商工会議所の会員労働者派遣事業者、風俗営業者等につくことはできません。

また、破産をすると,その情報が信用情報機関に事故情報として登録され,5年~7年間は銀行等の金融機関から原則として、融資を受けにくくなります。

なお、会社の社長が次のような行為をすると、刑罰を受けることがありますので、よく頭に入れておき、決して行わないようにしてください。

☑債権者を害する目的で、会社の財産を隠す、損壊する、譲渡や債務がないのにあるように装ったような場合

☑他の債権者を害する目的で、特定の債権者に対する債務について、義務がないにもかかわらず、担保提供を行なったり、弁済やこれに準ずることをした場合

☑破産管財人などに対して、破産に関して、説明の拒否、虚偽説明、破産管財人による破産財団に関する帳簿、書類その他の物件の検査拒否

☑裁判所に対し、会社の重要財産を記載した書面の提出虚位、虚偽の書面提出

☑債権者を害する目的で、会社の業務及び財産の状況に関する帳簿、書類その他の物件などを隠滅、偽造、変造

☑破産手続開始の申し立てについての審尋において、裁判所が説明を求めた事項について説明拒否、虚偽説明

☑偽計、威力を用いて、破産管財人などの職務を妨害

☑破産管財人などに対して、職務に関し賄賂の供与

【参考記事】会社の破産で社長がやってはいけない5つのこと

【動画解説】会社の破産手続きにかかる費用を徹底解説

会社の破産手続きの要する費用としては、大きくは、

(1)実費

(2)弁護士費用

に分けられます。

実費については、

・官報公告費用

・印紙、郵券

・予納金

・その他弁護士事務所でかかる実費

に分けられます。

このうち、東京地方裁判所の場合、予納金については、特に問題のない場合は、20万円で、難易度に応じて増額されることになります。

その他の実費については数万円程度かかるのが通常だと思いますが、遠方の事務所などがあり、弁護士の交通費や日当がかかる場合には、それに応じてかかってきます。

弁護士費用についても、予想される労力や時間などに応じて計算されることになります。

会社の場合には、通常は50万円~、社長個人の場合には、20万円~、というのが一般的ではないか、と思います。

初めの相談の段階で、「いくらかかりますか?」と聞かれることが多いのですが、弁護士費用は、想定される作業量に応じて決まってくることが多いので、資料を分析し、詳細を把握してからの見積もりになることが多いです。

破産手続きを依頼する場合には、事前に弁護士費用を確認し、契約書に明記してもらってから依頼することが大切です。

破産手続の費用をもっと詳しく知りたい方は、こちらの記事もご覧ください。

「会社(法人)の破産手続の費用を徹底解説」

https://www.sai-sei.biz/knowledge/hasanhiyou.html